Leul prinde forţă şi pe piaţa creditelor

0După ce românii cu împrumuturi în valută au fost loviţi de scumpirea euro, băncile vin cu oferte avantajoase de refinanţare în lei . Dacă până nu de mult creditele în lei erau complet dezavantajoase comparativ cu cele în euro din cauza costurilor, în prezent, situaţia se schimbă.

În perioada 2008-2009, când piaţa creditelor pentru populaţie înregistra creşteri anuale cu două cifre, două treimi din împrumuturile pentru persoane fizice erau în valută - euro şi franci elveţieni. Românii contractau credite în moneda naţională doar pe perioade foarte scurte, cu precădere pentru consum. Ei preferau să se împrumute în valută datorită costurilor mult mai mici practicate de bănci pentru acest tip de finanţare comparativ cu cele în lei. Situaţia nu s-a schimbat cu mult, ponderea valutei scăzând foarte puţin, iar asta din cauză că piaţa creditelor bate pasul pe loc de mai bine de un an. Românii nu se mai încumetă să se împrumute sau gradul de îndatorare ridicat nu le mai permite acest lucru. Deprecierea leului în raport cu euro cu peste 7,5% în perioada 2009-2010 i-a afectat direct pe românii care au de plătit lunar rate în euro. Mai exact, pe lângă creşterea dobânzilor, românii au trebuit să scoată mai mulţi bani din buzunar şi pentru acoperirea diferenţei de curs.

Atacul băncilor

În prezent, băncile se bat pe clienţii concurenţilor şi au lansat oferte avantajoase de refinanţare a creditelor. Unele instituţii de credit mizează pe refinanţarea în lei, pentru a atrage datornicii care vor să scape de riscul valutar, şi au coborât costul împrumuturilor foarte aproape de cele practicate în moneda europeană. Aşa încât sunt unele bănci care oferă dobânzi la lei chiar mai mici decât cele la euro. „Dacă anumite bănci oferă credite în lei la un nivel al dobânzii sub cel practicat de alte bănci pentru împrumuturile în euro, cel mai probabil este vorba fie de o ofertă agresivă pentru refinanţare cu scopul creşterii cotei de piaţă, fie de una care se adresează unui segment de clienţi cu un risc redus", a explicat pentru „Adevărul" Mihai Bogza, preşedintele Consiliului de Administraţie al Bancpost.

De exemplu, pentru un credit imobiliar de 50.000 de euro, contractat pe o perioadă de 30 de ani, ING Bank practică o Dobândă Anuală Efectivă (DAE) de 13,07% pe an, potrivit Conso.ro. În acest caz, rata lunară este de 513,2 euro, iar suma totală de rambursat se va ridica la 187.836 de euro. Pentru acelaşi credit, dar în lei, respectiv 210.000 de lei, BRD aplică o DAE de 10,26%, rata lunară fiind de 1.745,1 lei (415,5 euro), iar suma totală de rambursat - de 630.959 de lei (150.228 de euro). Faptul că românii nu se mai încumetă să se împrumute sau sunt deja îndatoraţi peste măsură, dar şi Ordonanţa 50/2010 ce vizează transparentizarea modului de calcul al dobânzilor au reorientat băncile spre refinanţare.

Refinanţarea, noua politică a băncilor

În dorinţa de a atrage noi clienţi, dar şi de a-i păstra pe cei din portofoliu, băncile au lansat campanii agresive de finanţare prin reducerea semnificativă a costurilor pentru unele produse. „Suntem într-o piaţă extrem de competitivă, ca urmare a unei activităţi generale scăzute. Suntem foarte atenţi la piaţă şi vom reduce costurile în continuare pentru a fi atractivi", explica recent Guy Poupet, preşedintele BRD, reducerea cu trei puncte procentuale a dobânzilor la creditele de consum.

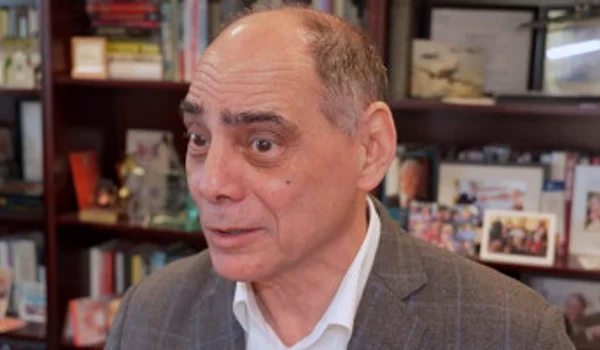

"Cel mai probabil este vorba de o ofertă agresivă pentru refinanţare cu scopul creşterii cotei de piaţă."

Mihai Bogza preşedintele Consiliului de Administraţie al Bancpost

Costul creditelor, în scădere

Costul total mediu al creditelor (Dobânda Anuală Efectivă) a scăzut cu până la trei puncte procentuale în ultimul an, în special pentru împrumuturile în lei, imobiliare sau de consum, potrivit datelor Conso.ro. De exemplu, DAE medie la creditele de nevoi personale a scăzut în ultimul an de la 22,4% pe an la 19,8% pe an.

Bancherii spun că împrumuturile vor continua să se ieftinească pe fondul concurenţei în creştere. Totuşi, costul creditelor în valută ar putea rămâne pe un trend crescător, în condiţiile în care indicele de referinţă Euribor luat în calculul dobânzii variabile continuă să crească (Euribor la şase luni s-a apropiat de 1,5%). „Există posibilitatea ca, în cazul creditelor în euro, reducerea marjei de risc să fie anulată de creşterea Euribor", a spus Bogza.